你有没有想过,那些在数字世界里跳动的加密货币,其实也有自己的“税法”呢?没错,加密货币应税规定已经成为了全球范围内的热门话题。今天,就让我带你一起探索这个神秘的领域,看看你的加密货币是否也需要穿上“税衣”吧!

加密货币:数字世界的“黄金”

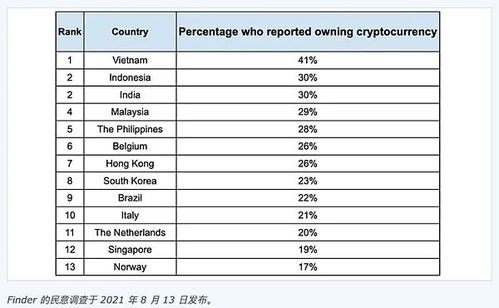

加密货币,如比特币、以太坊等,自2009年诞生以来,就以其去中心化、匿名性等特点吸引了无数投资者的目光。随着加密货币市场的蓬勃发展,各国政府也开始关注这一领域,并纷纷出台相应的税收政策。

各国政策:各有千秋

加密货币应税规定因国家而异,下面我们就来盘点一下全球几个主要国家的政策。

1. 美国:加密货币被视为财产

在美国,国税局(IRS)将加密货币归类为财产,这意味着当你出售或交易加密货币时,需要缴纳资本利得税。如果你在一年内出售加密货币,税率可能高达20%;如果持有超过一年,税率可能降至15%。

2. 英国:加密货币不是货币,但需缴税

在英国,税务机关(HMRC)认为加密货币既不是金钱也不是货币,但仍需缴纳相关税费。例如,持有加密货币期间获得的收益可能需要缴纳资本利得税。

3. 葡萄牙:加密货币纳入税收范围

2023年,葡萄牙将加密货币纳入税收范围,根据个人所得税法,加密货币的收入分为三类:资本、资本收益或自营职业收入。这意味着,在葡萄牙,加密货币活动不再免税。

如何计算加密货币的税费

计算加密货币的税费,需要考虑以下几个因素:

1. 购买成本

你需要记录购买加密货币时的成本,包括购买价格和交易费用。

2. 出售价格

记录出售加密货币时的价格,包括出售价格和交易费用。

3. 持有时间

根据各国税法,持有时间可能影响税率。例如,在美国,持有超过一年的加密货币交易可能享受较低的税率。

4. 资本损益

计算资本损益,即出售价格减去购买成本。如果结果为正,则需要缴纳资本利得税。

如何申报加密货币税费

申报加密货币税费,需要遵循以下步骤:

1. 收集相关资料

收集购买、出售加密货币的相关资料,包括交易记录、交易费用等。

2. 计算资本损益

根据购买成本、出售价格和持有时间,计算资本损益。

3. 填写税务表格

根据所在国家的税法,填写相应的税务表格,申报加密货币税费。

4. 缴纳税款

按照税务表格上的要求,按时足额缴纳税款。

加密货币应税规定是一个复杂的话题,各国政策各不相同。了解并遵守所在国家的税法,是每个加密货币投资者的责任。在这个数字货币时代,让我们一起关注税收问题,让加密货币的“税衣”更加合身吧!